成文日期:2021年12月27日

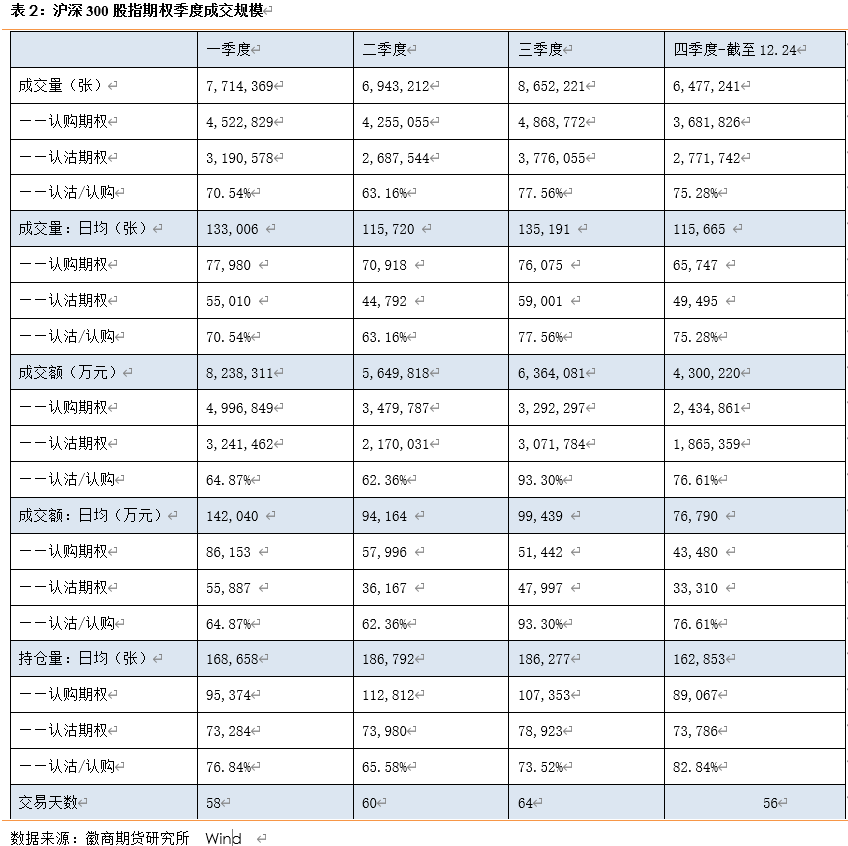

摘要:1. 市场规模显著提升,成交规模波动较大:沪深300股指期权上市已逾两载,市场规模显著提升,日均成交额已到10.3亿元左右的水平。2021全年成交量与成交额已大幅高于2020全年。受股指行情等多方面因素影响,各季度成交规模波动较大。

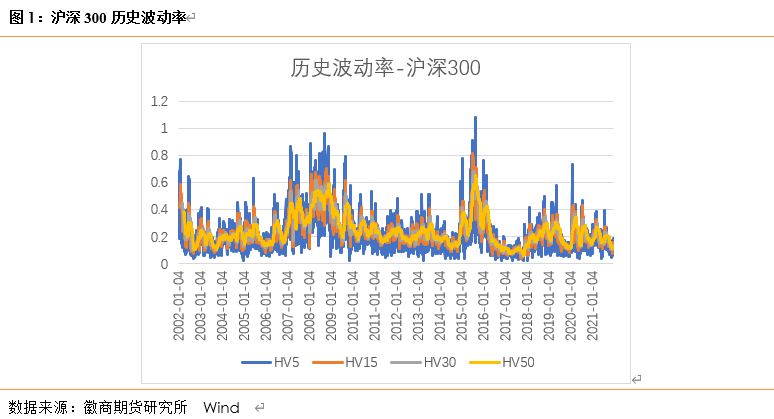

2. 波动率整体不高,2022年关注边际提升,但不宜期望过高:沪深300指数波动率全年呈现先升后降的趋势,现已处于历史较低位置,下行空间有限。2022年波动率有望边际提升,但不宜期望过高,节奏应是稳健。

3. 震荡策略:卖出宽跨式期权。2022年,预期股指不宜于过于乐观,建议防守为主,震荡看待。波动率关注能否边际改善,但不宜过高。建议卖出宽跨式期权策略,分别卖出近月虚2档的看涨期权和近月虚2挡的看跌期权。

4. 方向策略:卖出期权策略。股指后续看震荡,若指数震荡至前期高点/低点,触及前期压力位/支撑位,波动率也随着上升,可卖出近月平值/浅虚值的看涨/看跌期权,即后市不看涨/不看跌。

风险提示:国内外政治经济环境产生变化;新冠疫情防控不及预期等

一、股指期权:市场规模显著提升,成交规模波动较大

(一)上市已逾两载,市场规模显著提升

2021年沪深300股指期权继续发展、不断壮大。自2019年12月以来,沪深300股指期权上市已逾两载。随着该品种日益成熟,参与者越来越多,市场规模显著提升,日均成交额已到10.3亿元左右的水平。2021全年成交量与成交额已大幅高于上年的水平。

(二)全年期权成交规模季度变化较大,投资者在乐观中博弈

2021年,沪深300股指期权成交规模季节性变化明显,各季度成交规模变动较大。

一季度,股市出现极端行情,股指波动剧烈,期权成交规模较大。在呈现“牛头熊”特点的大票行情下,沪深300指数一路走高,并创下历史高点5930.91。随后,在交易拥挤、外部事件等因素的影响下,沪深300出现暴跌。整个一季度,极端行情下的高波动,使得沪深300股指期权成交规模较大。

二季度,股市相对企稳,市场情绪较为正常,并未出现上一季度的异常情绪。与此同时,沪深300指数的走势开始与中证500产生分化,市场对沪深300的关注度相对降低。沪深300股指期权成交规模相对回落。

三季度,初期市场遭遇外资撤离等恐慌事情的影响,波动较大。沪深300与中证500的分化也进一步加大,市场存在分歧。在此背景下沪深300股指期权的成交量出现较大反弹,但成交金额仍不及一季度。

四季度,沪深300指数波动率一度降到很低的状态,从周线上看,沪深300近似一条“水平直线”。12月,受中央经济会议、央行降准降息、美联储加息预期等事件的影响下,沪深300短期波动较大。但是,沪深300期权整体成交规模环比仍有所下降。

纵观四个季度,认购期权成交规模均大于认沽期权成交规模,投资者较为乐观。在2020年7月的“旗杆式”暴涨后,沪深300指数呈现“下有底”的状态。目前,指数在震荡中已逐步“price in”了中国宏观经济的压力,在货币、信用不会边际收紧的背景下,投资者对市场较为乐观。但是,有一点不能忽视:认沽/认购在边际上升,看空的投资者比重在上升。因此,在整体乐观的情况下,博弈或将加大。

二、波动率整体不高,2022年关注边际提升,但不宜期望过高

(一)波动率先升后降,目前处于历史较低位置

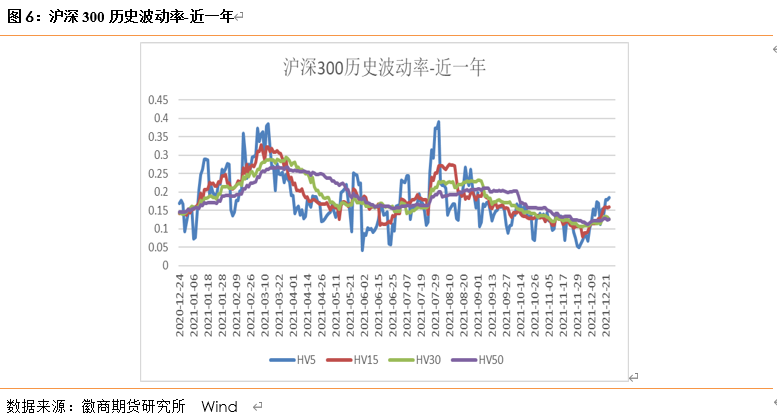

沪深300指数波动率全年呈现先升后降的趋势。年初的“牛头熊”、“大票”行情让市场对沪深300里的龙头公司非常自信,该阶段的指数波动率延续2020年底的上升趋势。随后市场风格变化,市场对沪深300的“偏爱”程度明显下降,沪深300的波动率进入下降通道。

波动率已处于历史较低位置,下行空间有限。目前,沪深300的历史波动率已处于历史较低的位置,HV(30)和HV(50)已低于10%分位,波动率下行空间有限。

(二)12月样本调整,或对2022年波动率产生支撑

沪深300每年定期调整两次样本,分别在6月和12月的第二个星期五的下一交易日。

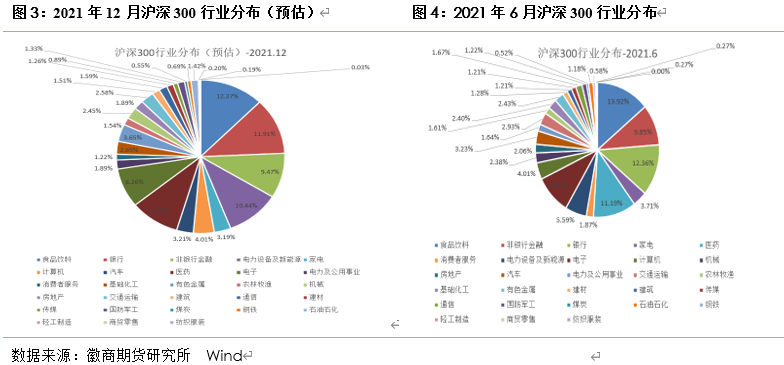

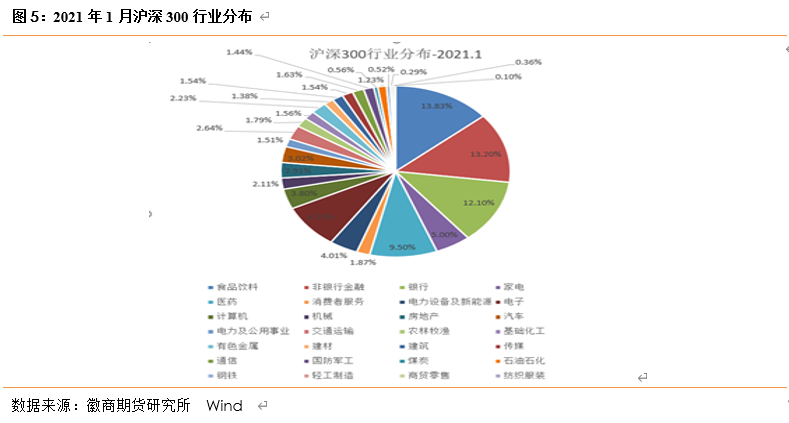

2021年初,沪深300指数样本以食品饮料(13.17%)、银行(11.63%)、非银金融(11.19%)、医药(8.8%)、电子(8.15%)为主。6月中下旬,沪深300指数样本仍以食品饮料(10.16%)、银行(11.75%)、非银金融(9.66%)、医药(10.97%)、电子(9.22%)为主,但各版块分布比例有所变动。(行业划分标准:中信行业标准)

行业分布或是2021年沪深300指数表现较弱、振幅一度很低的重要原因。2021年上述重点行业的股价表现较弱(主要指农历春节开盘后),行业板块难以成为交易热点,后续股价此消彼长,最终导致指数回落后难逃震荡。而2021年较热门、股价表现较好的电力新能源、煤炭、钢铁、有色等板块,当时的沪深300指数覆盖数量较低,这也是沪深300后期缺乏亮点、大幅跑输中证500的原因之一。

指数编制规则:放松对创业板股票的纳入限制,有助于后续波动率中枢抬升。根据中证指数以往规则,创业板股票需上市满3年,才能有资格纳入沪深300指数样本。可见,本次规则的修订,将有利于创业板股票纳入沪深300指数样本。而创业板股票向来估值不低,市场关注度较高,易受各路因素影响,历来行情波动较大,如果后续纳入更多创业板股票,沪深300指数波动率中枢可能会有所抬升。

12月指数调整,指数成分发生较明显变化。受制于过往不合理的制度,部分创业板大市值的大牛股近年被排斥在沪深300样本之外。随着时间的推移和本次制度的修订,宁德时代等创业板大市值标的将被纳入样本。本次修订后,沪深300权重行业发生了较大变化:按预估权重来看,电力设备及新能源一跃进入前三(10.44%),其余权重行业分别是:食品饮料(12.37%)、银行(11.91%)、医药(9.55%)、非银(9.47%)和电子 (8.26%)。

新纳入标的历史波动较大,或支撑波动率。目前权重大且变动明显的行业是电力设备及新能源。通过复盘发现,在碳中和的大背景下,电力设备及新能源板块近年涨幅明显,但波动幅度也较大。目前该板块估值不低,市场对其预期较高。一旦不及预期或遇到信息、情绪等方面的“风吹草动”,股价或产生大幅波动,进而对沪深300指数的波动率产生影响。因此,2022年沪深300波动率有望获得支撑。

(三)2022年有望边际提升

2022年沪深300波动率有望边际提升。2021年沪深300股指关注度不及中证500及其他中小盘股票,波动率一度达到历史低位。2021年底的中央经济工作会议表示,宏观政策要稳健有效,要继续实施积极的财政政策和稳健的货币政策,财政政策和货币政策要协调联动,跨周期和逆周期宏观调控政策要有机结合。这或意味着,在货币政策层面,降准、降息窗口尚未完全关闭;而在财政政策方面,明年对中小微企业的支持力度或将有所加大,基础设施投资有望适度超前开展。上述政策或对2022年沪深300指数产生影响,关注波动率能否边际提升。

受上述会议、政策的情绪影响,12月沪深300指数已出现短期躁动与快速回落,指数振幅较大,短期波动率已有一定程度抬升。

(四)波动率不具备暴涨的基础,节奏应是相对稳健

监管日益完善,稳健或为未来方向。近年A股市场的监管日益完善,操纵市场、内幕交易、过度杠杆等不合理的模式不断被打击。未来,A股难以出现“2015年”式的暴涨暴跌,稳健或为未来的方向。

机构不断壮大且逐步规范,短期难以抱团。近年,机构投资者不断壮大规模,对A股的配置稳步增长。随着相关制度的不断规范,公募、私募、险资、社保等机构投资日益成熟,宏观环境与交易因素也发生了较大变化,预计2022年机构难以再现2020年底、2021年初的“抱团”行为。

外资长期配置A股趋势不变,打击“假外资”助力市场稳健。中国虽是新兴市场,但体量大,经济增速高于发达国家。随着中国资本市场的不断完善,中外某些方面的分歧逐渐被市场定价,外资对A股的配置仍有上升空间。近期,沪深交易所对内地投资者绕道香港投资A股的行为进行规范。打击“假外资”与真外资长期涌入相结合,或助力A股的稳健发展。

中央定调2022年经济“稳”字当头。流动性即使边际改善,但也难以像疫情初期时那样“大放水”。

总之,波动率不具备暴涨的基础,节奏应是相对稳健

(五)波动率总结:2022年关注边际提升,但不宜期望过高

关注2022年沪深300指数波动率能否提升。目前指数波动率已处于历史较低的位置,且短期已有抬升。2022年经济工作“稳”字当头,对中小微企业支持力度或加大,并适度超前开展基础设施投资,同时货币政策层面降准、降息窗口尚未完全关闭。而指数样本也已调整、纳入较多高波动行业板块。2022年沪深300指数波动率能否提升,值得关注。

波动率也不具备大幅度上升的基础。近年监管日益完善,机构投资者不断壮大且逐步规范,外资持续流入,中央定调2022年经济“稳”字当头,流动性即使边际改善,但也难以像疫情初期时那样“大放水”,指数波动率也不具备暴涨的基础,节奏应该是相对稳健。

三、策略建议

(一)震荡策略:卖出宽跨式期权

2022年,预期股指不宜于过于乐观,建议防守为主,震荡看待。波动率关注能否边际改善,但不宜过高。建议卖出宽跨式期权策略,分别卖出近月虚2档的看涨期权和近月虚2挡的看跌期权。

该策略假设股指继续震荡、难以突破,而卖出的期权时间价值会快速消退。只要指数未突破压力/支撑线,该策略便可赚取时间价值的钱。若虚值期权转为浅实值期权,消逝的时间也或可让该策略赚取一定的收益。

(二)方向策略:卖出期权策略

股指后续看震荡,若指数震荡至前期高点/低点,触及前期压力位/支撑位,波动率也随着上升,可卖出近月平值/浅虚值的看涨/看跌期权,即后市不看涨/不看跌。

该策略继续假设股指震荡,同时认为波动率边际提升、但不宜期望过高。卖出近月期权,做空波动率,且可享受时间价值的快速消逝。在压力位卖看涨,在支撑位卖看跌,博弈的是震荡市的延续、指数价格的回归。

风险提示:国内外政治经济环境产生变化;新冠疫情防控不及预期等

徽商期货有限责任公司

投资咨询业务资格:皖证监函字【2013】280号

李红霞 期权部分析师

从业资格号:F0311151

投资咨询资格号:Z0011794

【免责申明】本报告所载信息我们认为是由可靠来源取得或编制,徽商期货并不保证报告所载信息或数据的准确性、有效性或完整性。本报告观点不应视为对任何期货商品交易的直接依据。未经徽商期货授权,任何人不得以任何形式将本报告内容全部或部分发布、复制。

0条评论