成文日期:2022年8月26日

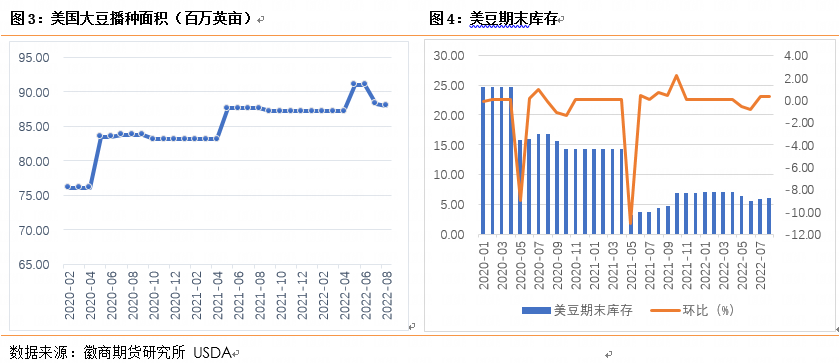

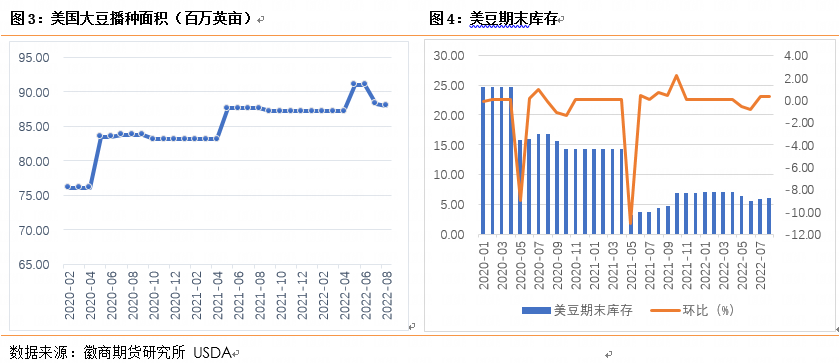

摘要1. USDA将新季大豆面积下调30万英亩至8800万英亩,单产从51.5上调至51.9蒲式耳/英亩,使得产量依然调增2600万蒲,产量达到45.31亿蒲,需求端重新上调了2000万蒲的出口使最终的期末库存达到2.45亿蒲,调增1500万蒲。2. 三季度是棕榈油产量旺季,马来西亚棕榈油产量持续增长,出口仍呈增加趋势,马棕供需双增,预计本月底库存延续增加趋势。3. 国内油厂大豆榨利亏损,三季度进口大豆采购量较去年下降,油厂开机率处在较低水平,导致豆油商业库存持续下降,处在历史同期低点。随着船只运力的好转,棕榈油到港量正逐步增加,国内棕榈油商业库存已开始止跌反弹,供应将逐步宽松。风险提示:棕榈油到港不及预期,美豆减产

一、 期现货市场分析

8月份国内豆棕油合约完成移仓换月,国内豆棕油库存持续下降,供应相对偏紧,01合约价格重心震荡上移,但棕榈油产地供应压力尚未解决,印尼持续刺激出口,国内贸易商买船到港逐渐增加,国内棕榈油的到港与产地供应压力抑制棕榈油反弹空间,于价格区间7600-8800中震荡。国内豆油供应同样偏紧,大豆到港偏低限制了油厂开机,且双节备货提振需求,豆油库存连续下降,但在8月初美国大豆产区降雨改善土壤墒情,且USDA报告的单产超出市场预期,新季产量调增2600万蒲,使得CBOT大豆跌破1400美分,连盘豆油随之回调整理。但是本周的Pro Farmer田间巡查并不支持单产51.9蒲/英亩,西部种植州的大豆结荚数低于三年平均水平,且美国农业部海外农业局FSA显示美豆注册的面积仅8649万英亩,其中弃种面积99万英亩,印证了此前偏低的种植面积预测,市场担忧产量低于8月USDA的报告预期,导致本周连盘豆油随CBOT大豆反弹至10000元/吨的关口。

基差方面,随着印尼刺激出口与船只运力改善,国内棕榈油到港量逐渐增加,基差快速回落,截至25日,广东24度棕榈油现货对09合约的基差跌至788元/吨,较月初回调1330元/吨,对01合约的基差跌至987元/吨,不过仍处于历史同期高位,主要由于国内棕榈油库存量仍然偏低,累库速度较慢。

二、供应及影响因素分析

(一)新季产量调增 单产仍有担忧 8月USDA下调美豆旧作出口量1000万蒲,旧作期末库存回升至2.25亿蒲。新季大豆方面,USDA将种植面积由8832万英亩小幅下调30万英亩至8800万英亩,单产从51.5上调至51.9蒲式耳/英亩,超出市场平均预期的51.1蒲式耳/英亩。虽然收割面积的小幅下调,但单产上调使得产量依然调增2600万蒲,新季大豆产量达到45.31亿蒲,需求端重新上调了2000万蒲的出口使最终的期末库存达到2.45亿蒲,调增1500万蒲,估值呈现缓慢回落,但节奏有所反复,单产仍有调降担忧。8月上旬中西部高温少雨对大豆完成51.9蒲式耳/英亩的单产是个挑战,并且最新的Profarmer作物巡查不支持51.9蒲式耳/英亩的单产预估,中西部作物巡查团发现,在内布拉斯加州和南达科他州在内的许多西部种植州的大豆产出前景低于三年平均水平,9月USDA报告对美豆单产或有下调可能,单产担忧仍将对豆类期价形成支撑,待9月USDA报告公布后,天气炒作基本结束,若无极端天气大豆供给转向宽松,季节性上市供应压力逐步临近。

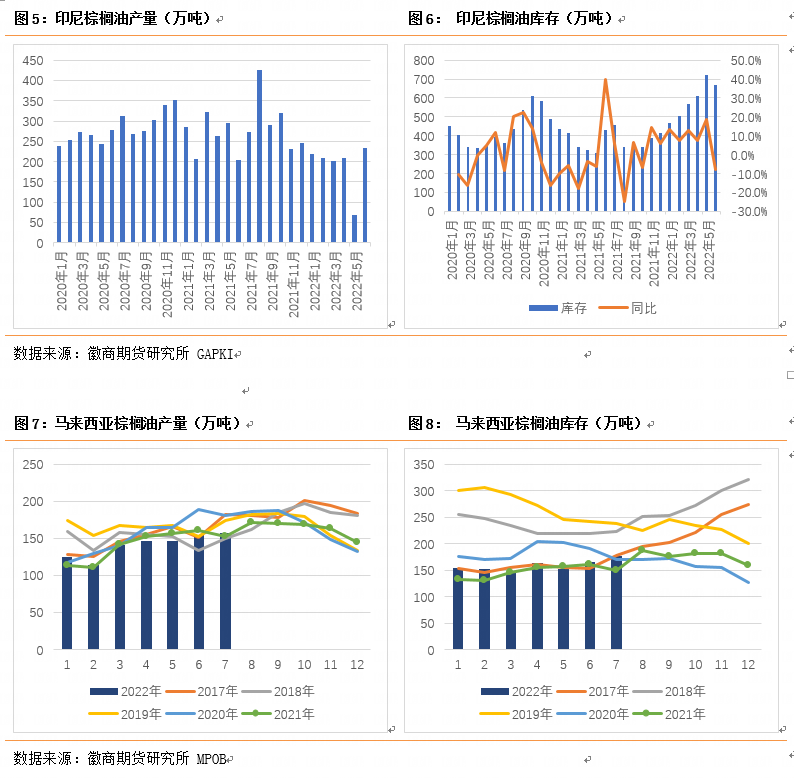

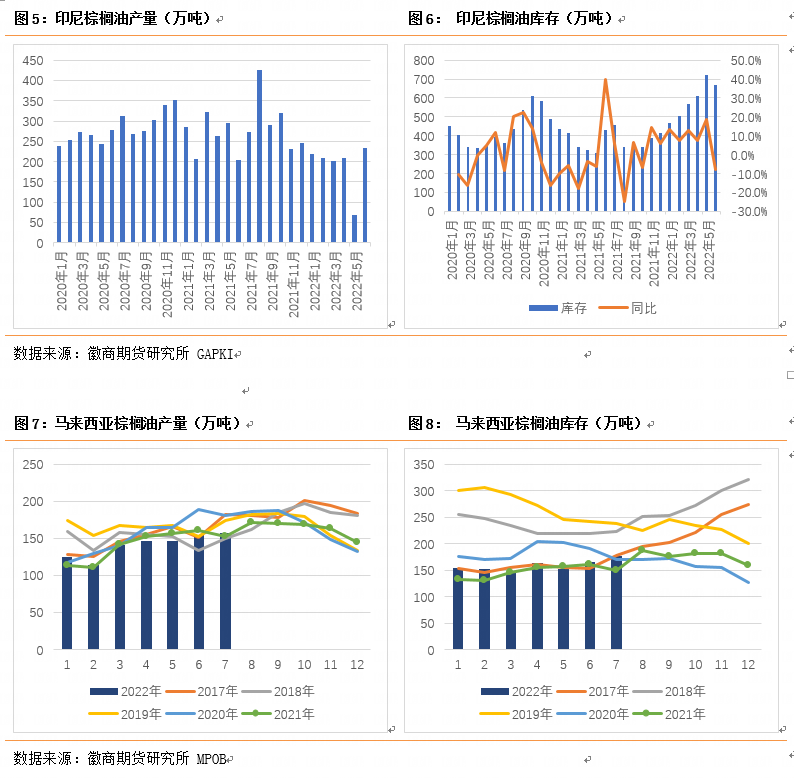

(二)棕榈油产量旺季 供应相对宽松 三季度是棕榈油产量旺季,马来西亚棕榈油产量持续增长,不过受劳动力短缺制约,增产季的产量增幅较低,处在历史同期低位。据MPOB数据显示,7月棕榈油产量157万吨,环比增加1.84%。印尼从8月1日解除对移民工人的派遣冻结,预计8月会有印尼劳工入境,但工人入境及培训学校需要一定时间,因此外劳短缺问题难以大幅好转。不过8月是棕榈油生产旺季,产量预计与去年相似延续小幅增加,据马来西亚棕榈油协会(MPOA)显示,2022年8月1-20日马来西亚棕榈油产量环比增加16.18%,SPPOMA协会数据显示,8月1-20日马来西亚棕榈油产量环比增加4.96%。7月马棕得益于印尼运力紧张与棕榈油需求回升,出口132万吨,环比增加10.7%,高于市场预期,8月棕榈油出口仍呈增加趋势,据船运机构数据显示,8月前25日出口较上月同期环比增加4.8-10%。8月马棕供需双增,预计本月底库存延续增加趋势。

印尼产量与马来西亚走势分化,马棕产量持续增加,而印尼受库容紧张被迫减产。印尼棕榈油胀库导致部分生产商停止从种植户购买新鲜棕榈果,且种植户也因不合理的低价停止收割,棕榈果串在树上腐烂,导致5、6月印尼棕榈油产量下降,据GAPKI发布的数据显示,印尼5、6月棕榈油产量为341、362万吨,较去年同期累计减产223万吨。不过印尼持续鼓励出口,6月出口恢复到233万吨,库存降至668万吨,较5月下降7.6%,罐容紧张情况略有好转,且棕榈果串价格已经反弹至2433盾/每公斤,较7月初上涨1倍以上,棕榈果串价格上涨提振种植户售卖积极性,产能潜力更多转化为产量,且668万吨的库存仍是历史高位,供应压力依然存在。不过印尼为了鼓励棕榈油出口,并支撑种植户的棕榈果价格,将豁免征收棕榈油出口关税的政策延长至10月31日。出口稳定且增量供应预期较强,供应压力对棕榈油的抑制或在后期逐步显现。 (三)国内油脂供应偏紧 关注到港进度

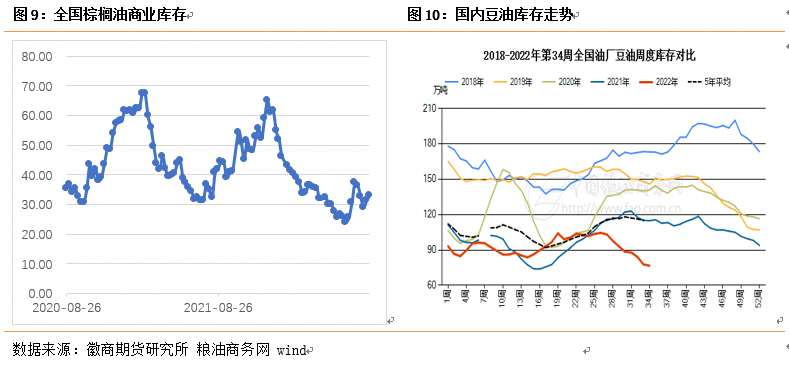

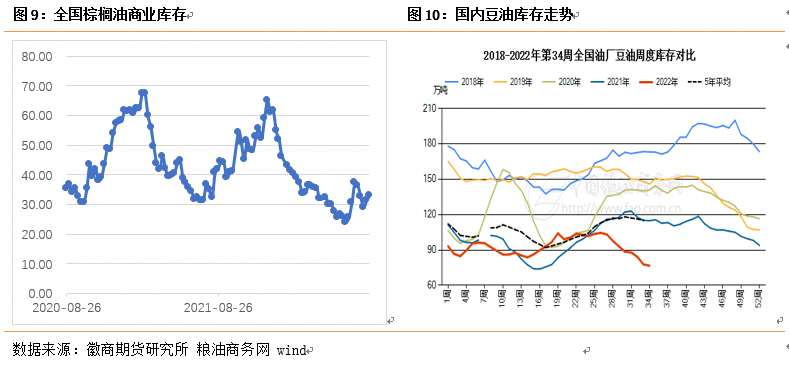

(三)国内油脂供应偏紧 关注到港进度 由于国内油厂大豆榨利亏损,三季度进口大豆采购量较去年下降,海关数据显示7月进口大豆788万吨,同比减少79万吨。据粮油商务网数据显示,8月大豆进口预估750万吨, 9月预估650万吨,进口大豆压榨利润持续亏损,大豆压榨量下降,油厂开机率处在较低水平,并且双节与开学备货,导致豆油商业库存持续下降,截至8月22日豆油商业库存降至63.7万吨,周环比下降1.42%,处在历史同期低点。

随着船只运力的好转,棕榈油到港量正逐步增加,据海关数据显示,7月棕榈油到港31万吨,国内8月船期采购量充足,业内预估采购加移库部分合计进口量在60万吨左右,截至8月20日已到港20万吨,目前市场普遍预期本月24度棕榈油到港在35-40万吨左右,国内棕榈油商业库存已开始止跌反弹,截至8月24日库存为32.9万吨,周环比增加1.55万吨,但是仍处在历史低位,不过原8月的买船预计会延后到9月到港,因此后期的实际到港量会更多,供应将逐步宽松。

三、需求及影响因素分析

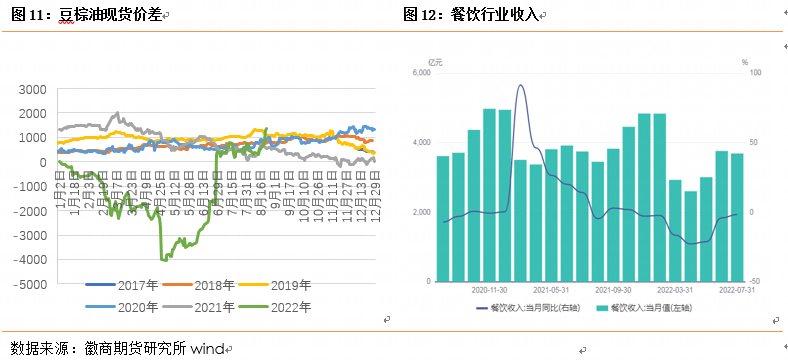

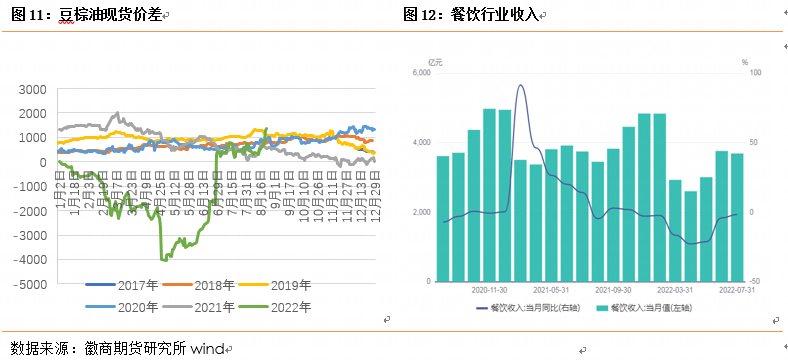

随着防疫形势整体好转,国内餐饮行业回暖,餐饮行业收入恢复至正常水平,7月餐饮行业收入达到3694.2亿元,同比仅下降1.5%,较3-5月20%的降幅显著收缩,油脂餐饮消费显著好转。中小包装油需求亦有好转,双节与学校开课提振中小包装油备货需求,不过9月份中上旬节日备货需求即将结束。

目前豆棕油现货价差已涨至价差区间上沿,截至25日豆棕油现货价差为1358元/吨,棕榈油与豆油替代比价具备价格优势,不过北方已经开始降温,棕榈油低于24度凝固,调和油中的掺混比例下降,整体替代消费提升空间不大。

四、后市逻辑 印尼棕榈油库存仍然属于历史高位,且马来西亚也面临累库,9、10月是产量高峰期,产地的供应压力仍然较大,将限制产地棕榈油价格的反弹高度。国内棕榈油供应错配问题正在改善,到港节奏恢复,产地供应压力随物流好转流向国内,国内棕榈油库存止跌,基差报价大降,9月棕榈油到港量恢复正常,库存逐步累积,将对期价形成压制。国内豆油供应有限,进口大豆到港同比下降,油厂压榨偏低,豆油库存继续下降。目前市场仍然对美豆产量的不确定性感到担忧,这支撑CBOT豆类价格,不过若9月USDA确认美豆丰产,预期将面临上市供应压力,或带动豆油高位回落。

策略:建议关注多Y01空P01

风险因素:棕榈油到港不及预期,美豆减产

徽商期货有限责任公司

投资咨询业务资格皖证监函字【2013】280号郭文伟 农产品分析师从业资格号:F3047852投资咨询资格号:Z0015767

【免责申明】本报告所载信息我们认为是由可靠来源取得或编制,徽商期货并不保证报告所载信息或数据的准确性、有效性或完整性。本报告观点不应视为对任何期货商品交易的直接依据。未经徽商期货授权,任何人不得以任何形式将本报告内容全部或部分发布、复制。