成文日期:2022年9月20日摘要1.供应端,钢厂利润修复,钢厂生产回升,叠加前三季度粗钢减量达到较好目标,后续四季度继续压减的强度减轻,供应增加将加大对螺纹价格的压力。2.需求端,房地产市场持续走弱,用钢需求受到较大拖累,基建市场受政策提振或有偏好表现,但基建市场增加的用钢需求仍然难以弥补房地产市场减少的用钢需求。3.供增需弱背景下,钢材价格反弹难有动力,预计仍将在区间内震荡偏弱运行。风险提示:粗钢压减任务加重、需求回升超出预期。

一、螺纹走势回顾期货方面,8月底螺纹价格在本月震荡调整中做出方向选择,向下快速下跌。在对金九银十的旺季预期中止跌回升,但是9月份螺纹现实需求表现并不尽如人意,前半月需求有微幅好转带动价格小幅反弹。月中房地产数据和库存数据再次打破幻想与预期,房地产市场继续下行,螺纹库存数据显示在连续13周去库后首次进入累库状态,反弹行情无力爬升,转而进入连续小幅阴跌状态。截至9月19日螺纹2301合约收盘价报3696元/吨,较今年内最高价即4月20日收盘价5043元下跌1347元/吨。现货方面,今年内最高价4月21日上海螺纹价格5110元/吨,截至9月19日螺纹价格跌至3950元/吨,下跌了1160元/吨。供增需弱下,螺纹价格弱势难改。

二、螺纹供应分析 供应水平整体有所降低,但近期处于稳步回升阶段。国家统计局数据显示,2022年8月全国粗钢产量8387万吨,同比增长0.5%;1-8月全国粗钢产量69315万吨,同比下降5.7%。前8个月产量下滑,一方面是由于限产政策仍需要执行,在双碳背景下,发改委等四部门研究部署2022年粗钢产量压减工作,确保实现全国粗钢产量同比继续下降。另一方面是由于一季度疫情影响了钢厂的原料运输,对部分钢厂的复产造成了一定困难,因此被动进行减产。第三是由于二季度钢厂利润持续收缩,部分地区钢材品种甚至出现亏损情况,加之钢厂厂内库存压力增加,因此钢厂主动停产检修,缓解供应压力。

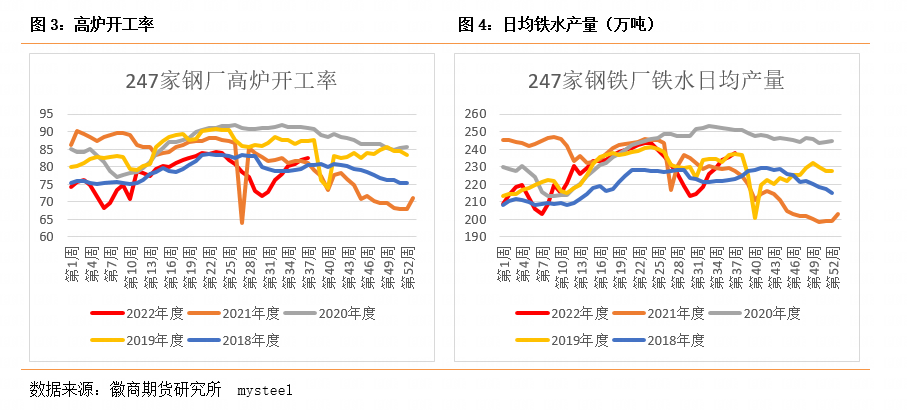

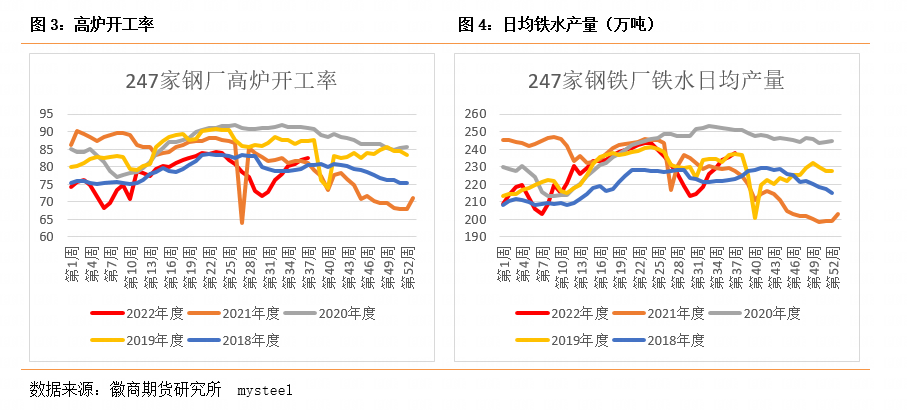

钢厂利润由负转正之后,生产开始逐步回升。产业链负反馈之下原料价格下跌,钢厂利润回升,高炉开工率自低位开始回升。另外高温酷暑天气过后限电影响减弱,电炉开工情况有小幅回升。数据来看,截至9月16日,Mysteel调研247家钢厂高炉开工率82.41%,环比上周增加0.43%,同比去年增加3.26%;高炉炼铁产能利用率88.32%,环比增加0.76%,同比增加4.73%;钢厂盈利率52.81%,环比增加0.43%,同比下降35.50%;日均铁水产量238.02万吨,环比增加2.47万吨,同比增加13.41万吨。

四季度粗钢供应可能会给价格带来一定压力。2021年粗钢产量为10.45亿吨,1-8月粗钢产量为7.33亿吨,那么今年前8个月已经实现粗钢减量4000万吨。简单评估后4个月的日产水平,如果是按照全年平控的目标,那么后四个月可实现产量3.52亿吨,即月产量8800万吨、日产293.3万吨,那么按照现在的生产水平则后续钢厂仍有提产的空间,对价格的压力较大。如果是按照全年减产1000万吨的目标,那么后四个月可实现产量3.42亿吨,即月产量8550万吨、日产285万吨,日产水平依然较高。通过反向评估,若后四个月粗钢日产保持在当前8月份的270.5万吨的水平,即测算出后四个月产量在3.25亿吨、今年全年减产2700万吨时,则可能供应端对价格压力减轻。

三、螺纹需求分析终端需求持续走弱,金九银十旺季难兑现。进入九月份以来,通常会表现出旺季特征的需求未能如期兑现,终端需求依然不温不火,旺季成色较低,也未能驱动行情向上反弹。当前螺纹表需是近5年来同期最差水平,截至9月16日,9月份累计消费量在908.31万吨,比去年同期1051.59万吨低了143.28万吨或13.6%;截至9月16日,今年的螺纹表需仅为10222.58万吨,而去年的这个数据是12173.6万吨,降低了1951.02万吨或16.03%。高频成交数据同样显示螺纹终端需求疲弱,截至9月19日,全国主要贸易商建筑钢材每日成交量9月均值为16.54万吨/日,同比降幅高达22.38%。弱现实情况下,9月份螺纹价格震荡偏弱,9月上旬开启的小幅反弹走势乏力,行情回归至偏弱运行。

房地产市场方面延续今年以来的弱势,房地产销售端、竣工端、施工端、开工端、拿地端的表现相对偏弱。统计局数据显示,1-8月份,全国房地产开发投资同比下降7.4%,而从今年4月份开始,1-4月份全国房地产开发投资出现同比下降2.7%,这是自1998年以来,国内房地产市场开发投资增速首次出现负增长,甚至在2008年全球金融危机时,房地产开发投资也依然保持坚挺(除了2020年上半年突发疫情影响)。销售方面,新房销售低迷,1-8月份商品房销售面积同比下降23%;其中,住宅销售面积下降26.8%。施工方面,1-8月份房地产开发企业房屋施工面积同比下降4.5%,房屋新开工面积下降37.2%,房屋竣工面积下降21.1%,其中新开工面积已经连续14个月实现负增长。拿地方面,1-8月份土地购置面积同比下降49.7%。资金方面,1-8月份,房地产开发企业到位资金同比下降25.0%。国内贷款下降27.4%,利用外资增长11.6%,自筹资金下降12.3%,定金及预收款下降 35.8%,个人按揭贷款下降24.4%。在“房住不炒”的总基调下,房地产市场的调控政策频出,资金面收紧带来的压力影响明显,拖累了经济,也拖累了钢材的消费。

为了防范“硬着陆”的系统性风险,去年9月以来地产政策开始边际放松。今年上半年,由于市场形势急转直下,进入政策提振阶段。全国各地发布共计上百条地产调控政策,均以稳定市场为主。2月21日六家国有大行同步下调了广州地区房贷利率,被解读为地产政策转向的重要信号。5月15日,央行、银保监会发布首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点。5月20日,中国人民银行公布最新贷款市场报价利率,其中1年期LPR与上月持平,5年期以上LPR比上月下降15BP。这是自2013年10月LPR报价机制形成以来,首次出现1年期LPR不降、5年期LPR下降,并且5年期LPR创下最大降幅。8月22日,5年期LPR下调15bp至4.30%,按揭利率下行空间进一步打开,有助于降低还款压力,稳定购房需求。此番政策调整体现了对于现在疲弱的房地产市场销售层面的政策性支撑,短期内对于盘面市场情绪有一定的提振。

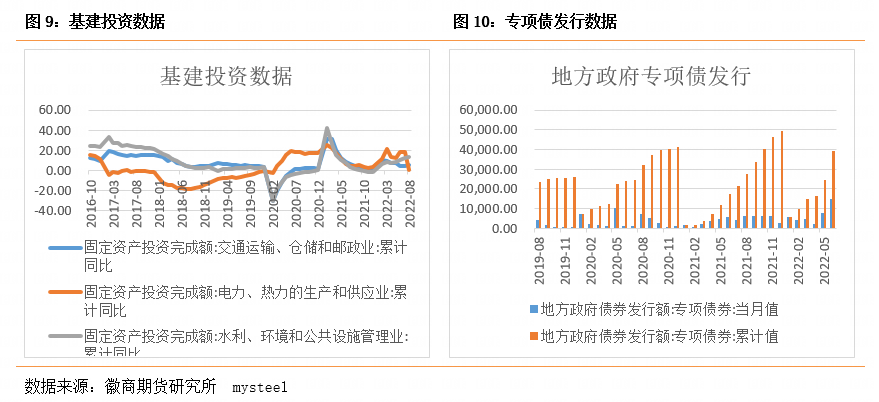

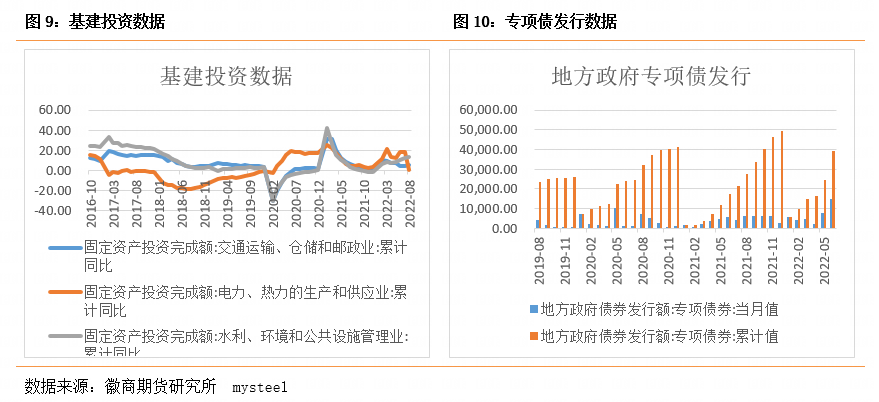

基建方面,数据显示,今年1-8月份,我国基础设施投资同比增长8.3%,比1-7月份加快0.9个百分点。基建作为逆周期调节的重要工具,对我国经济增长起着至关重要的作用。今年专项债券投资的特点:发行进度快、项目启动早、持续规模大。数据显示,8月新增地方政府专项债515.9亿,1-8月全国地方政府新增专项债已累计发行3.52万亿。而今年全国地方政府新增专项债限额是3.65万亿,意味着全年发行限额基本完毕。在1-8月新发行专项债投向中,基建类投向占比65.6%,高于过去几年水平,使得基础设施投资增速已连续三个月加快。7月28日召开的政治局会议提出,用好地方政府专项债券资金,支持地方政府用足用好专项债务限额。8月24日,国常会再度提出在3000亿元政策性开发性金融工具已落到项目的基础上,再增加3000亿元以上额度;依法用好5000多亿元专项债地方结存限额,10月底前发行完毕。9月19日,发改委表示,将着力用好新增3000亿元以上政策性开发性金融工具,做好项目筛选和推荐,加快资金投放,督促地方抓住施工窗口期,推动项目尽快开工建设。预计在政策推动下,3-4季度期间基建投资将呈较高增速。一方面,由于5-6月份发行额度较高,以及5000亿元结存限额在10月底前发行完毕的要求,使得超进度拨付的专项债将逐步转化为实物工作量,下半年基建实物工作量表现可能偏强。另一方面,在政策性开发性金融工具的推动下,项目资本金到位难、配套资金不足的压力能够得到缓解,有助于年内基建项目的落地或持续推进。 总结可知,现阶段弱需求情况仍未改善,基本面依旧偏弱,相对利好的是宏观利好政策密集出台助力需求释放。国家在疫情防控和经济稳增长方面出台了一系列政策措施,房地产市场政策也有所放松,基础设施建设力度也将不断加大,拉动“钢需”有了政策支撑,但是基建市场增加的用钢需求仍然难以弥补房地产市场减少的用钢需求,接下来的钢材消费需求整体依然不佳。四、后市分析当前,螺纹面临的基本面情况是,供应端,随着钢厂利润修复,钢厂生产回升,且由于前三季度粗钢减量达到较好目标,四季度压减的强度减轻,进而使得钢厂控制生产的需求降低,供应增加下将会对螺纹价格产生压力。需求端,房地产市场持续走弱,用钢需求受到较大拖累,基建市场受政策提振或有偏好表现,但基建市场增加的用钢需求仍然难以弥补房地产市场减少的用钢需求。供增需弱背景下,钢材价格反弹难有动力,预计仍将在区间内震荡偏弱运行。风险提示:粗钢压减任务加重、需求回升超出预期。

总结可知,现阶段弱需求情况仍未改善,基本面依旧偏弱,相对利好的是宏观利好政策密集出台助力需求释放。国家在疫情防控和经济稳增长方面出台了一系列政策措施,房地产市场政策也有所放松,基础设施建设力度也将不断加大,拉动“钢需”有了政策支撑,但是基建市场增加的用钢需求仍然难以弥补房地产市场减少的用钢需求,接下来的钢材消费需求整体依然不佳。四、后市分析当前,螺纹面临的基本面情况是,供应端,随着钢厂利润修复,钢厂生产回升,且由于前三季度粗钢减量达到较好目标,四季度压减的强度减轻,进而使得钢厂控制生产的需求降低,供应增加下将会对螺纹价格产生压力。需求端,房地产市场持续走弱,用钢需求受到较大拖累,基建市场受政策提振或有偏好表现,但基建市场增加的用钢需求仍然难以弥补房地产市场减少的用钢需求。供增需弱背景下,钢材价格反弹难有动力,预计仍将在区间内震荡偏弱运行。风险提示:粗钢压减任务加重、需求回升超出预期。

徽商期货有限责任公司投资咨询业务资格皖证监函字【2013】280号刘朦朦 工业品分析师从业资格号:F3037689 投资咨询资格号:Z0014558

【免责申明】本报告所载信息我们认为是由可靠来源取得或编制,徽商期货并不保证报告所载信息或数据的准确性、有效性或完整性。本报告观点不应视为对任何期货商品交易的直接依据。未经徽商期货授权,任何人不得以任何形式将本报告内容全部或部分发布、复制。