成文日期:2022年2月22日

1.南美后续天气将会再度变得炎热干燥,加之外盘豆粕和豆油期货大涨也带来比价提振,CBOT大豆期价处于高位震荡偏强运行的走势。

2.高企的进口大豆成本导致油厂压榨利润严重下滑,国内不少大豆买家为了避免亏损取消了不少进口巴西大豆船期,油厂大豆库存紧张后降低开机率,不少油厂因缺少豆源,压榨已经停机或者计划停机。

3.目前豆粕库存仍处于2018年以来同期最低水平。随着油厂停机或者计划停机,近期豆粕库存或仍处于低位。

4.预计短期内豆粕继续高位偏强震荡运行。套利方面,建议关注豆粕5-9正套机会。

风险因素:美豆压榨、出口销售,南美天气炒作

一、豆粕期现货行情回顾

近期因南美部分产区迎来降雨改善作物生长状况,加之国际原油期货下挫拖累了大豆及豆粕市场,CBOT大豆期价出现回调;但降雨较为零星,后续天气将会再度变得炎热干燥,加之外盘豆粕和豆油期货大涨也带来比价提振,CBOT大豆期价处于高位震荡偏强运行的走势。

国内豆粕方面,2月18日当周豆粕期货市场表现为先弱后强的振荡回升走势,期价在回抽3650元/吨获得支撑后逐步回升,但未能突破3800元/吨大关。截止到2月18日,豆粕期货主力合约收报3781元/吨,周度涨36元/吨。国内现货市场也随盘波动,但整体仍是呈现南强北弱的格局,因两广地区油厂开机率较低使得当地的油粕供应一货难求,现货价格也跟随上涨并带动华北和东北市场走强。主流沿海地区价格上涨到了4100-4300元/吨之间,内陆地区则在4300-4600元/吨之间,周度普遍上涨了10-50元/吨不等,而东北地区则有10-30元/吨的逆市下跌。

二、供给及影响因素分析

(一)南美产量预期下滑,油厂取消巴西豆订单

自1月底以来,由于天气炎热干燥,分析机构纷纷调低巴西大豆产量预期。美国农业部2月9日预测巴西大豆产量为1.34亿吨,低于1月份预测的1.39亿吨。因天气干燥,2月10日巴西国家商品供应公司(CONAB)将2021/22年度巴西大豆产量下调约1500万吨。CONAB预计巴西大豆产量仅为1.2547亿吨,低于1月份预测的1.405亿吨。2月15日,咨询机构AgroConsult公司将2021/22年度巴西大豆产量调低到1.258亿吨,较早先预期下调了840万吨。该公司基于田间作物调查,将大豆平均单产削减至每公顷51.7袋(每袋60公斤)。其中南里奥格兰德州大豆单产为每公顷27袋,帕拉纳州为41袋/公顷,马托格罗索州为61.5袋/公顷,戈亚斯州为64.5袋/公顷。阿根廷大豆方面,美国农业部预计产量为4500万吨,布宜诺斯艾利斯谷物交易所预计为4200万吨,私人机构对于阿根廷大豆产量的预估低至4000万吨甚至更低。

由于干旱引起的巴西大豆溢价以及美豆期货高位运行,受此影响进口大豆成本高位运行传递至豆粕市场,高企的进口大豆成本导致油厂压榨利润严重下滑,年初还榨利良好的油厂目前已经普遍出现亏损,国内不少大豆买家为了避免亏损取消了不少进口巴西大豆船期,用违约费用抵消采购后用于压榨产生的亏损,油厂大豆库存紧张后降低开机率,不少油厂因缺少豆源压榨已经停机或者计划停机。油厂停机或令国内豆粕市场受到较强支撑。

(二)豆粕提货量增加,库存处于低位

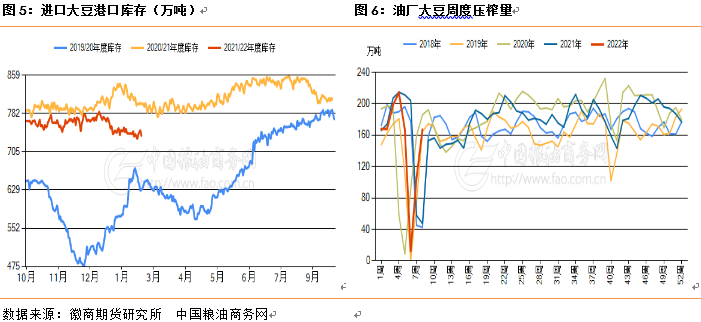

大豆库存方面,截止到2月18日当周,国内港口进口大豆库存总量约为737.48万吨,前一周库存为740.55万吨。根据船期统计数据显示,1月到港量预估在670.30万吨左右,2月到港量预估在525.7万吨左右。

油厂压榨方面,随着各地油厂陆续恢复生产,国内大豆压榨量持续回升。截止2月18日当周国内主要大豆油厂的大豆开机率为45.52%,基本恢复到正常开机水平。但由于国内大豆压榨利润下滑,严重影响中国大豆采购兴趣,导致一些油厂的大豆库存短缺,从华南到华北等地的一些大豆压榨厂正在或计划停产。

随着节后饲料养殖企业集中补库,下游提货速度加快。2月18日当周全国豆粕累计提货量127.99万吨,周度增加50.64万吨。而各地油厂陆续恢复生产,国内大豆压榨量回升,使得当周全国豆粕库存小幅增加3.49万吨至34.15万吨。目前豆粕库存仍处于2018年以来同期最低水平。随着油厂停机或者计划停机,近期豆粕库存或仍处于低位。

三、需求及影响因素分析

2月18日当周主要产销区外三元生猪平均价格12.84元/公斤,周下跌0.11元/公斤;主产区10-15公斤仔猪平均价格29.62元/公斤,周下跌2.64元/公斤;当周主产区白条猪肉平均价格21.50元/公斤,周下跌0.75元/公斤。

当周猪料比4.00:1,周下调0.11元/公斤,猪粮比4.54:1,周下调0.10元/公斤。当前玉米主产区逐步呈现区域性分化走势,气温较低利于继续存储,种植户惜售情绪较强,东北玉米价格继续偏强,而随着年后基层上量增多,华北玉米价格继续走低。随着节后复工复产逐步启动,部分企业新一轮补库启动,新增采购需求将适度增加,市场交易量将逐步增加,预计2月下旬主产区玉米价格适度偏强走势为主。

近期生猪价格持续下跌为主,元宵节也并未对市场带来太大提振,需求面疲软依旧,而市场受节前集中出栏影响,节后适重猪存栏总体不足,叠加上半月猪价跌幅过大,养殖户抵触情绪上升。3-4月市场需求或将逐渐回升,春节对市场消费影响逐渐减弱,加之1-2月猪价跌幅过大,猪价或出现明显反弹。在生猪产能供大于求的格局下,猪价反弹或支撑饲料端偏强运行。

四、豆粕跨期价差分析

受进口成本高企影响,市场担忧2-3月大豆进口到港量月均或低于600万吨,对豆粕近月合约构成支撑。建议关注豆粕5-9正套机会。

五、后市研判

美豆高位运行使得进口大豆成本攀升,国内油厂压榨利润不佳,加之部分油厂因缺豆停机,豆粕产量受限,加之豆粕库存偏低但节后饲料养殖企业的备货需求增加且国内生猪存栏维持高位,在进口大豆成本支撑且市场看涨预期强劲的形势下油厂挺粕意愿较强,预计短期内豆粕继续高位偏强震荡运行。套利方面,建议关注豆粕5-9正套机会。

风险因素:美豆压榨、出口销售,南美天气炒作。

徽商期货有限责任公司

投资咨询业务资格

皖证监函字【2013】280号

张应钢 农产品分析师

从业资格号:F3009446

投资咨询资格号:Z0012728

【免责申明】本报告所载信息我们认为是由可靠来源取得或编制,徽商期货并不保证报告所载信息或数据的准确性、有效性或完整性。本报告观点不应视为对任何期货商品交易的直接依据。未经徽商期货授权,任何人不得以任何形式将本报告内容全部或部分发布、复制。

0条评论