徽商期货有限责任公司

投资咨询业务资格:皖证监函字【2013】280号

从姗姗 徽商期货贵金属分析师

从业资格号:F3044663

投资咨询号:Z0015333

制作日期:2020年8月3日

摘要:近期在避险情绪和美元指数持续走低等因素影响下贵金属板块异常强势,7月30日CME12合约金价触及2000美元/盎司,8月3日盘中最高价触及2009.5美元/盎司,这一价格创合约上市以来新高。技术面来看CME金多头形态明显,K线处于均线上方,均线呈现出多头发散;从金价内外盘走势来看外盘金要强于内盘。预期在中美关系紧张、美元指数持续走弱、持续宽松政策和疫情等因素影响下,金价中长期上行空间仍存,操作上逢低做多为主。

1、国际紧张局势支撑避险情绪

自疫情爆发以来全球政治局势愈发紧张,这一方面由于美国大选在即无论民主党还是共和党都会选择在大选前造势,所以就难免在世界范围内挑起事端;而疫情在全球范围内持续蔓延,各国也可能为转移内部矛盾不断在国际社会上煽风点火。这使得今年全球国际局势异常紧张,不排除局部冲突的可能。紧张的局势下,市场避险情绪或将长期高涨,这也将成为长期支撑金价上行的重要因素之一。

中美关系异常紧张。2018年中美贸易摩擦以来双方先后进行11轮贸易磋商,最终双方签署第一阶段贸易协议,但受疫情影响下中美双方履约进度却大幅不及预期。而且疫情爆发之后美国总统特朗普也表示中美贸易协定对美国来说意义不大,甚至没有考虑后续的贸易协定。

近期,中美关系在不断恶化中美双方互关领事馆。除此之外,中美双方在香港、新疆、南海等问题态度仍扑所迷离;双方关系仍有恶化的可能。

可以看出全球国际形势愈发紧张,再此背景下市场避险情绪将长期高涨,这对于黄金来说是长期的利多因素。

2、疫情仍持续扩散,不排除再次席卷全球

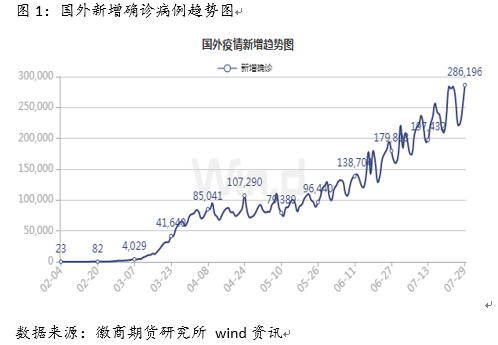

5月中下旬部分国家在防疫常态化先后宣布重启经济,全球经济反弹迹象也十分明显。但随着经济的重启疫情二次反弹的迹象也十分明显:目前来看美国、日本、印度、南非等每日新增确诊人数在不断攀升,因此,从不排除疫情再次席卷全球的可能。

据美国约翰斯•霍普金斯大学数据,截至8月2日全球新冠肺炎累计确诊病例超1795万例,累计死亡逾68.6万例。其中,美国累计确诊超465万例。国内部分省市再次出现疫情反复,“外防输入、内防反弹”压力仍大。国家卫生健康委员会官方网站通报,7月29日31个省和新疆生产建设兵团报告新增确诊病例105例,其中境外输入病例3例(广东1例,云南1例,陕西1例),本土病例102例(新疆96例,辽宁5例,北京1例)。综合来看疫情反弹迹象愈发明显。

3、全球央行大放水,低利率长期利多金价

3月份疫情在海外集中爆发之际,全球央行开启紧急降息模式:以美联储为代表连续紧急降息将基准利率降至0,同时开启无限量QE;并在此基础上连续推出大量财政刺激计划。美联储资产负债表规模达历史最高水平,在持续宽松政策下美元流动性紧张局势得以缓解,近期美元指数持续走低且创近2年以来新低,美元指数持续走弱持续利多金价。

北京时间7月30日美联储公布7月利率决议:美联储维持联邦基金利率区间于0%-0.25%不变,符合预期;同时将超额准备金率(IOER)维持在0.1%不变,将贴现利率维持在0.25%不变;并称“将至少以当前的速度”购买美国国债和机构住宅及商业抵押贷款支持证券。委员们一致同意此次的利率决定。 美联储声明几无变动,也未提及“收益率曲线控制”或“将利率路径与特定的通货膨胀率或失业率门槛挂钩”。

随后美联储主席鲍威尔在新闻发布会上表示:美国正在经历“我们有生以来”最严重的经济滑坡;继续维持利率区间在低位,直至美联储有信心经济重新能回归正轨,根本没考虑加息;维持借贷便利,延长央行回购和互换额度至明年3月31日,至少以当前的速度购买资产;美国财政应对措施是强劲、快速且广泛的,还需要更多的财政政策。

从利率决议和鲍威尔新闻发布会内容可以看出美联储将长期维持低利率政策;在此背景下,全球负利率债券规模有望继续上行,贵金属的配置价值持续提升。

4、油价企稳回升,通胀预期继续修复

通过统计数据发现:通胀预期与油价走势相关性较强。对比2008年油价触底企稳后,通胀预期出现快速修复,且明显快于油价上行速度,油价企稳以后通胀预期还处于继续回升通道。

2020年疫情以来持续走低的油价和通胀预期也已开始修复,油价企稳以后,通胀预期有望继续上行至疫情前的水平。同时,各国推出持续宽松的货币政策或有助于进一步推动通胀预期回升至美联储设定的目标,而名义利率将长期维持低位,实际利率仍有下行空间,实际利率不断下行将长期利多金价。

2020年疫情以来持续走低的油价和通胀预期也已开始修复,油价企稳以后,通胀预期有望继续上行至疫情前的水平。同时,各国推出持续宽松的货币政策或有助于进一步推动通胀预期回升至美联储设定的目标,而名义利率将长期维持低位,实际利率仍有下行空间,实际利率不断下行将长期利多金价。

5、黄金投资需求支撑金价

受疫情影响,上半年央行购买放缓至低于平均水平。2020年上半年,全球央行净购买233.4吨黄金,2010年以来至今全球上半年黄金平均购买量为247.1吨,2020年上半年的需求要比往年平均水平低6%,而中央银行成为净购买者。

黄金ETF持仓创记录新高,2020年以来,全球黄金ETF大幅增仓,全球总持仓规模已经超过3600吨,达到历史高位。SPDR黄金ETF持有量持续走高,截至7月31日ETF持有量总量为1241.95吨,较前一交易日持平。今年以来SPDR黄金ETF持有量持续处于净流入状态。

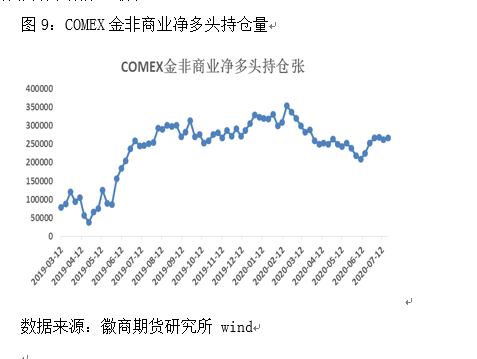

COMEX非商业黄金投机净多头持仓自2月18日的至高点35.35万张后逐步回落至6月初的20万张左右,近期开始小幅上扬。截至7月21日,COMEX黄金非商业净多头持仓为26.6万张,净多头仍处于上行趋势。市场中投资资金不断流入对于黄金来说是较大的利多因素,随着地缘政治和国际形势不明朗,贵金属板块具有长期配置价值。

6、投资机会与风险

综上当前黄金的主要交易逻辑并未发生变化,主要逻辑:避险情绪高涨+利率长期维持低位+美元指数持续走弱+通胀预期中长期回升等是支撑金价上行的主要逻辑。

全球宽松政策延续,纸币信用遭考验;此外,全球贸易局势不确定性因素增多和地缘政治冲突等因素综合影响下,黄金中长期维持强势,可长期跟踪趋势。操作上可长期跟踪黄金上涨趋势,多头配置。但需要警惕潜在通缩风险对金价的不利影响。

【免责申明】本报告所载信息我们认为是由可靠来源取得或编制,徽商期货并不保证报告所载信息或数据的准确性、有效性或完整性。本报告观点不应视为对任何期货商品交易的直接依据。未经徽商期货授权,任何人不得以任何形式将本报告内容全部或部分发布、复制。

0条评论